MULTIFAMILY OFFICE

Trabajamos en desarrollar soluciones óptimas a las necesidades financieras de familias y empresas basadas en la disciplina metodológica.

Especializados en la planificación financiera patrimonial de familias e individuos. Como multifamily office prestamos un estilo de servicio, nacido para convertirse en la figura que coordina todos los asuntos que afectan y se derivan de la planificación y gestión del patrimonio integral de nuestros clientes.

FUNDAMENTOS DE NUESTRO TRABAJO

Atributos de valor de nuestros servicios: Todos nuestros servicios incorporan uno o más de los siguientes atributos de valor:

- Proceso y rigor metodológico personalizado.

- Seguimiento y control exhaustivo de los riesgos.

- Adecuación a la situación patrimonial y personal, y perfil de riesgo del cliente aportando soluciones prácticas y ejecutables. Nuestra experiencia nos permite hacer fácil lo financieramente complejo.

- Reducción u optimizan costes y persiguen la generación de valor como un hecho tangible.

- Independencia permite dotar a nuestros servicios de la más estricta transparencia y adecuación a las necesidades de nuestros clientes. Son servicios personalizados incorporando total flexibilidad y adaptación a los perfiles y diferentes situaciones de nuestros clientes.

- Se mueven en un entorno de total confidencialidad, confianza y accesibilidad. Trabajamos para nuestros clientes con implicación y plena dedicación.

- Maximizan la tranquilidad en un marco de absoluta honestidad e integridad.

- Profundizan en la satisfacción del conjunto de necesidades de nuestros clientes no quedándose tan solo en la solución de problemas evidentes

- Aportan nuestra visión NAP (New Advisor Approach) que aproxima a familias y empresas a las soluciones de sus necesidades dejando atrás el enfoque tradicional de orientación a producto impuesto por las entidades financieras.

- Suponen un hecho diferencial: la apuesta por el retorno social. Y la canalización de la vocación filantrópica de familias y empresas.

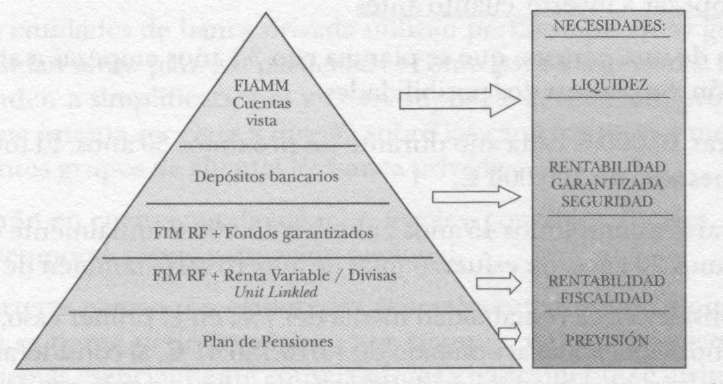

Al afrontar el asesoramiento y planificación del patrimonio del cliente, el gestor debe tener en cuenta varios aspectos determinadas el propio cliente directamente o resultantes de la entrevista personal y serán variables fijas para el gestor:

- Condicionantes socio-culturales

- Situación personal.

- Perfil de riesgo.

- Condicionantes fiscales

Tras el estudio del cliente, el gestor diseña una estructura para su patrimonio y posteriormente, realiza un seguimiento de la cartera con el fin de hacer una gestión activa introduciendo variaciones en la composición para mejorar la rentabilidad, habitualmente con un horizonte de largo plazo.

Adicionalmente el gestor deberá considerar:

- Las posiciones existentes en diferentes activos y entidades

- La coherencia de dichas posiciones existentes con el perfil de riesgo y la reordenación de las mismas si fuera necesario.

- El horizonte temporal de cada una de las inversiones acorde con los objetivos marcados.

- La rentabilidad objetivo y su adecuación al horizonte temporal de las inversiones.

- El tratamiento fiscal de las inversiones.

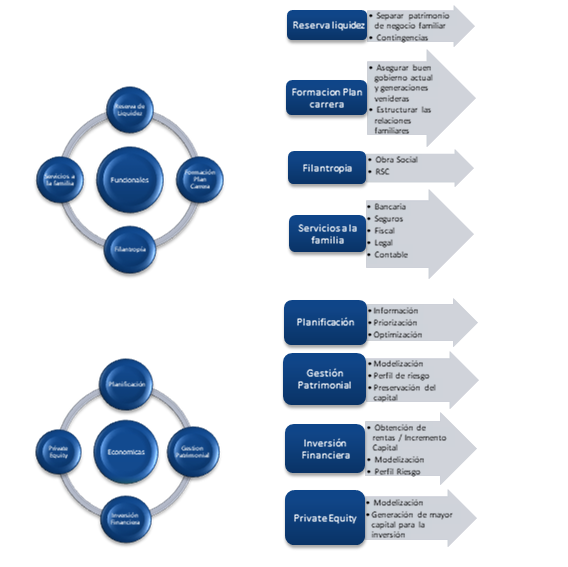

SERVICIOS A CUBRIR POR UN FAMILY OFFICE

- Análisis y diagnóstico de la situación existente.

- Planificación financiera.

- Distribución del patrimonio por activos.

- Gestión de inversiones de la cartera financiera.

- Gestión cartera private equity.

- Gobierno de compañias participadas.

- Ejecución de operaciones.

- Valoración.

- Planificación fiscal.

- Gestión de impuestos y asuntos legales.

- Contabilidad y pagos.

- Formación económico-financiera y legal.

- Gestión sucesoria.

- Filantropía.

- Control del personal doméstico.

¿Por qué un servicio de planificación y asesoramiento a individuos y familias?

La complejidad de los productos y servicios y de los mercados hace creciente la necesidad de disponer de una oficina familiar especializada e independiente que analice, planifique, asesore, gestione y coordine el global del patrimonio individual y/o familiar desde la independencia con el fin de facilitar la toma de decisiones económicas, financieras y patrimoniales. Así mismo, resulta cada vez más importante la unicidad en la interlocución del individuo y/o familia con el resto de entidades o proveedores de servicios financieros y patrimoniales, con el fin de obtener una información clara, concisa, transparente y veraz y optimizar las condiciones operativas. por último, en muchas ocasiones, resulta imprescindible el apoyo de un equipo profesional que canalice la comunicación y transparencia informativa a todos los miembros de la familia presencial y no presencial (realizando reuniones periódicas, enviando información necesaria regularmente, proporcionando recursos tecnológicos como una intranet del grupo familiar, etc).

Warren Buffett

“El riesgo viene de no saber lo que estás haciendo”